Hình internet

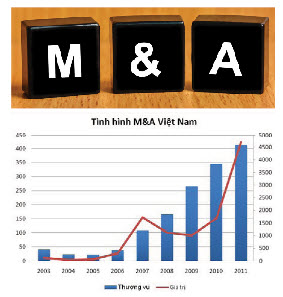

Hoạt động M&A (mua bán – sáp nhập) từ nửa cuối năm 2016 đến nay có dấu hiệu chậm lại và ít các thương vụ quy mô lớn. Nhiều ý kiến cho rằng, nếu các thương vụ lớn như Sabeco, Habeco, Vinamilk, ACV, PV Oil… được “kích nổ” theo đúng tiến độ, thị trường M&A Việt Nam năm 2017 có thể vượt qua kỷ lục 5,82 tỷ USD của năm 2016; còn như ngược lại, giá trị M&A sẽ suy giảm – chỉ ở khoảng 5 tỷ USD (giảm 14%).

Kỳ vọng nguồn hàng cổ phần hóa

Trong quý 1-2017, tổng giá trị các thương vụ M&A tại Việt Nam đạt 1,1 tỷ USD (bằng 75,6% của cùng kỳ năm 2016). Theo đánh giá của Chính phủ, tiến trình cổ phần hóa và thoái vốn trong giai đoạn 2016 và 6 tháng đầu năm 2017 còn chậm.

Nhận định những thách thức đối với tăng trưởng M&A tại Việt Nam năm 2017, các chuyên gia cho rằng Việt Nam đang nằm trong sự cạnh tranh của việc thu hút dòng vốn ngoại với các quốc gia trong khu vực, những trở ngại từ cổ phần hóa doanh nghiệp (DN) nhà nước tại Việt Nam, chất lượng DN và quy mô nền kinh tế. Chính vì thế, để thúc đẩy M&A tại Việt Nam, thị trường đang chờ đợi các động thái mạnh mẽ hơn của Chính phủ và các DN nhà nước trong thực hiện quá trình thoái vốn, cổ phần hóa. Nếu có sự đột biến ở những thương vụ lớn từ thoái vốn DN nhà nước thì giá trị M&A trong năm nay hoàn toàn có thể đạt mốc 6,2 – 6,5 tỷ USD (tương đương tăng trưởng thị trường 6,5% – 10%), hoặc cao hơn.

Tại diễn đàn M&A năm 2017 vừa được tổ chức tại TPHCM, các chuyên gia và giới đầu tư nhận định, giai đoạn 2017-2018 dự kiến sẽ có nhiều thương vụ M&A quy mô lớn, nhất là các thương vụ liên quan đến cổ phần hóa và thoái vốn nhà nước ở một số tập đoàn và tổng công ty lớn. Theo bà Đỗ Lan Hương, Phó Giám đốc Tư vấn thương vụ, M&A Công ty TNHH Thuế và Tư vấn KPMG, với quyết tâm của Chính phủ, năm 2017 được dự kiến sẽ là năm của các giao dịch quy mô lớn liên quan đến cổ phần hóa và thoái vốn DN nhà nước.

Và những cái tên được quan tâm là 2 DN sản xuất bia lớn nhất Việt Nam (Habeco, Sabeco) và 2 tổng công ty năng lượng lớn thuôc Tập đoàn Dầu khí Việt Nam (PV Oil, PV Power). Tất cả các giao dịch này đều được đặt kế hoạch hoàn thành vào cuối năm 2017. Tuy nhiên, nhiều nhà đầu tư trong và ngoài nước tỏ ra băn khoăn, vì nhiều DN diện cổ phần hóa năm 2017 vẫn đang nằm trong danh mục chưa công bố.

Gỡ nút thắt nợ xấu

Mặc dù được xác định là còn nhiều thách thức phía trước, nhưng các chuyên gia và giới đầu tư vẫn đánh giá Việt Nam là điểm sáng hấp dẫn M&A trong khu vực. Ngoài kỳ vọng nguồn hàng cho các thương vụ M&A rất dồi dào đến từ cổ phần hóa các DN nhà nước, thì việc thoái vốn ở các DN đã cổ phần và xử lý nợ xấu, mà cụ thể là xử lý tài sản đảm bảo, trong đó chủ yếu là bất động sản thế chấp tại ngân hàng, cũng được cho rằng sẽ mở nút thắt M&A trong thời gian tới.

Liên quan đến nguồn hàng từ xử lý tài sản thế chấp nợ xấu, ông Đặng Quyết Tiến, Phó cục trưởng Cục Tài chính doanh nghiệp (Bộ Tài chính), cho biết Nghị quyết 42/2017 của Chính phủ quy định thí điểm một số chính sách xử lý nợ xấu sẽ tháo gỡ được điểm nghẽn lớn nhất là quyền thu giữ tài sản đảm bảo. Nếu người đảm bảo và người nhận đảm bảo có những cam kết phù hợp với luật pháp, thì có thể tự xử lý mà không cần cơ quan tư pháp khác. Đồng thời, mở rộng đối tượng mua – bán nợ xấu, cho phép các tổ chức tín dụng mua – bán nợ xấu theo giá thị trường, dưới giá trị sổ sách…

Sau gần 4 năm thực hiện Đề án xử lý nợ xấu, Công ty Quản lý tài sản của các tổ chức tín dụng (VAMC) đã mua xấp xỉ hơn 280.000 tỷ đồng nợ, trong đó hơn 42.000 tỷ đồng nợ xấu. Tuy nhiên, kết quả xử lý nợ sau khi mua còn rất khiêm tốn – chỉ đạt 50.000 tỷ đồng, bằng 15% tổng tài sản nợ; nguyên nhân chủ yếu do rào cản của quy định về xử lý tài sản đảm bảo. Chính vì thế, thị trường kỳ vọng với những quy định đột phá tại Nghị quyết 42/2017 (đã có hiệu lực từ 15-8-2017 và giá trị thực hiện trong vòng 5 năm) sẽ tăng khả năng tham gia của các nhà đầu tư nước ngoài.

Về việc này, ông Bùi Huy Thọ, Vụ trưởng Vụ Quản lý cấp phép các tổ chức tín dụng và hoạt động ngân hàng, Cơ quan Thanh tra giám sát Ngân hàng Nhà nước (NHNN), cho biết với các tổ chức tín dụng yếu kém, Chính phủ, NHNN đang khuyến khích các nhà đầu tư trong và ngoài nước tham gia tái cơ cấu, được mua lại cổ phần, vốn góp với tỷ lệ vượt các giới hạn theo quy định, thậm chí lên tới 100% vốn của tổ chức tín dụng yếu kém đó.

Hiện khá nhiều nhà đầu tư nước ngoài đặt vấn đề và đàm phán để tham gia tái cơ cấu ngân hàng Việt Nam. Cụ thể, thương vụ đàm phán bán Ocean Bank cho đối tác ngoại đang có những tiến triển rất tích cực. “Với cơ sở pháp lý xử lý nợ xấu khá chắc chắn hiện nay, nhiều khả năng, thương vụ sẽ sớm được hiện thực hóa”, ông Thọ khẳng định.

Mai Thanh

Related posts

Bài viết mới

Hệ thống phòng cháy chữa cháy tiên tiến thông qua SPE, PROFINET và PROFIsafe

Giới thiệu Hệ thống phòng cháy chữa cháy đóng vai trò then chốt trong sản xuất công nghiệp – không…

IO-Link trở nên an toàn: Hướng dẫn bảo mật đầu tiên hiện đã có sẵn

Cộng đồng IO-Link đã công bố Hướng dẫn Triển khai Bảo mật mới. Hướng dẫn này nhằm mục đích giúp…